|

大数据时代,车险理赔正在发生变革。目前总体车险保费增长趋缓,保险经营主体不断扩充、供需结构失衡,各家公司业务规模挑战不断加大。

商车改革的不断深化,将进一步的放开前端管住后端,后端就是服务,理赔就是服务的入口,理赔部门在保险公司的作用不断增强;在综合成本率的结构中,费用占比下降、赔付占比上升,挤水分,反欺诈,进一步提高理赔效率,对公司理赔管理的能力提出更高的要求,对于车险理赔渗漏的容忍度进一步降低,对理赔减损的动力进一步提升。

面对新形势、新环境,进一步转变思想、运用大数据实现精细化管理,对不同需求的客户提供差异化服务,才能在激烈的竞争中取胜。首先要做的就是成本控制,保险公司内部需要通过相应的手段进一步进行成本控制。其次,服务提升,保险公司需要不断推出个性化产品满足客户需求。最后,快速响应,在理赔环节需要快速响应支撑前端产品变化。

值得我们关注的是,车险领域的不连续性即将出现。任何技术一定会遭遇其发展的极限性。其含义是,在某个时点,该技术会被新的技术来取代。两个S曲线之间的间隙,就代表着技术的不连续性,能否跨越这个不连续性,关乎生死存亡。

单一的数据来源不足以克服数据中的瑕疵,吸纳多个来源的数据,将其处理成为高度智能的社会关系图,从而能够找出数据间的潜在关系。

除了数据完整度和准确度提升,大数据技术还带来了效率提升,提供自动化的数据诊断、结构、清洗、一致化和标准化工作。

此外,一个数据处理人员一个小时之内就可以完成,大数据在具体操作环节上具有更快的反应速度。

这些变化对车险理赔服务带来那些变化?

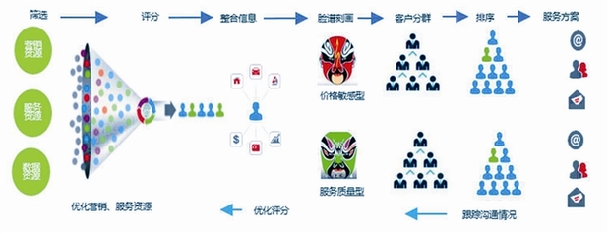

首先,运用大数据技术进行精准的客户细分。在保险理赔服务当中,实现对客户的脸谱刻画和群分,满足客户个性化的需求是关键(见图一)。

图一

其次,通过大数据的关联分析,可以有效识别欺诈风险,尤其是在反欺诈当中的合谋欺诈。运用高新技术手段,通过与第三方数据结合,可以找到合谋欺诈中的源头。

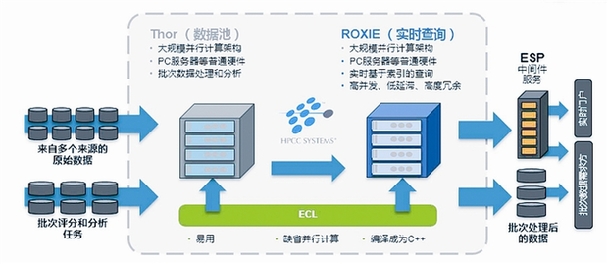

第三个环节是反应速度加快。在传统的时代当中,更多依靠小型机进行数据处理和解决,现在会通过更多的高性能、高密度的服务器进行数据的储存,这就意味这件事会处理得更快更有效,在下一步进行数据分析判断的时候,可以在同一时间当中处理更多的数据(见图二)。

图二

最后,未来在更多的数据处理环节当中,模型和算法会有更多的替代规则,大数据模型可作为现行规则的补充,提升理赔各环节处理效率。在美国保险公司中规则用了几十年,模型对规则具有66%的改善,因为通过模型可以判断哪些规则已经失效了,哪些规则需要新增,基于模型可以把一些真正的高风险案件集中在一个非常小的区域范围内。

数据为王的时代,如果有质量较高的数据效果会更好,一致性会更强、损失会更小、客户满意度更高。大数据的产品和服务可以做到短时间内快速响应,车险理赔服务要跟得上,未来会通过云服务平台产生一个新的产品,通过云服务平台很多事件可以得到马上响应。

未来的竞争就是数据质量的竞争,随着数据处理技术的成熟,越来越多的数据被整合起来,为保险公司运营提供支持,保险公司自身的数据积累是未来制胜的关键。对于保险公司来讲,未来和第三方合作建立自己大数据服务体系,数据质量是非常关键的。保险公司除了大量的引入第三方数据之外,最核心的就是要不断地提升自身数据的质量,希望车险理赔在不连续性进步曲线当中完成华丽转身。

|